東京都中野区・杉並区・練馬区・世田谷区等で相続についてお悩みなら、中野駅徒歩2分の東京国際司法書士事務所『中野相続手続センター』までご相談ください。

相続相談会実施中!【予約制】

受付時間 | 10:00~19:00(土日祝を除く) |

|---|

相続の基礎知識

著者プロフィール

中野相続手続きセンター(東京国際司法書士事務所)

代表司法書士 鈴木敏弘

今までに、相続で困っている10,000人以上の方の法律相談を受け、問題を解決してきた。相続による不動産の名義変更から相続税申告、遺言書作成等、税理士や弁護士と連携して幅広く対応しています。

相続手続き全体の流れ

死亡届の提出からすべての相続手続きが完了するまでの流れになります。

死亡届の提出(相続から7日以内)

市区町村の役所に死亡届を提出します。

一般的に葬儀社が代わりに提出していることが多いです。

健康保険、年金関係の相続手続き

市区町村の役所や社会保険事務所等で健康保険からの脱退や年金の資格喪失などの手続きをします。

生命保険・損害保険手続き

保険金受取人に指定されている方から保険会社に請求して、保険金を受取ります。

被相続人の生まれてから亡くなるまでのすべての戸籍謄本、除籍謄本、改製原戸籍謄本を取得し、戸籍を読み解いて相続人を調査の上、民法に基づき相続人を確定します。

相続放棄・限定承認(相続から3ヶ月以内)

被相続人に負債が多い場合など、相続したくない場合には相続放棄や限定承認を検討します。これらの手続きを行う場合には、相続開始から3ヶ月以内に家庭裁判所で申述をしなければなりません。

※相続放棄・限定承認は3ヶ月以内に手続きを進める必要があります。

準確定申告、税の納付(相続から4ヶ月以内)

被相続人が年金収入だけでなく、不動産所得等の収入があった方や個人事業者だった方などは、相続から4ヶ月以内に税務署で準確定申告と税の納付までする必要があります。

※準確定申告は4ヶ月以内に進める必要があります。

相続財産 (遺産や債務)の 調査

預貯金・有価証券・不動産・債務などを調査して遺産内容を明らかにします。状況に応じて財産目録を作成すると、後日、相続人の間で遺産分割協議がスムーズに進められます。

相続人全員で遺産分割協議

不動産の名義変更や預貯金の払戻し等

相続税申告(相続から10ヶ月以内)

遺産総額が相続税の基礎控除を超えていれば、相続税を申告、納税しなければなりません。税務署に相続税の申告をして相続税の納付をします(特例や控除等が適用されることにより、納税が不要となる場合もあります)。

※相続税の申告と納税は10ヶ月以内に進める必要があります。

※新型コロナの影響を受けてやむを得ない状況の場合は期限を過ぎても猶予されますが、令和3年(2021年)4月16日以降は、相続人全員による申告書の作成・提出が必要となりましたので、詳細については税務署、税理士事務所へご相談ください。

期限が決められている主な相続手続き

一般的に、相続発生日(亡くなった日)がその起算日とされます。

以下記載の期限は、その起算日から考えての期間です。

- 【翌日から3ヶ月以内】

相続放棄、限定承認 - 【翌日から4ヶ月以内】

準確定申告 - 【翌日から10ヶ月以内】

相続税申告の申告および納税 - 【相続により所有権を取得したことを知った日から3年以内】※令和6年4月1日より施行されました。

相続登記

※相続登記の義務化と今後の対策方法について詳しくはこちら

主な相続手続きの期限としては上記のとおりです。

上記以外にも、「遺留分侵害額請求」や「死亡保険金の請求」、「相続税の還付請求」等も期限が設けられています。

期限内に手続きができないと、相続放棄ができなくなったり、税申告手続きについては、税金の軽減制度の利用ができなくなったり、延滞税等加算税の対象になったりとデメリットがありますので、相続が発生したら放置せず、できる限り速やかにお手続きを進めるようにしてください。

相続が発生したら速やかに手続きを!

遺留分侵害額請求

不公平な遺言や多額の生前贈与などが行われたために、相続人であっても遺産を受け取れなくなってしまうケースが少なくありません。

その場合、遺産を受け取れなくなったり減らされたりした相続人は、たくさんの遺産を受け取った人へ「遺留分侵害額請求」ができます。

遺留分とは兄弟姉妹以外の法定相続人に最低限、保障される遺産取得分。

その遺留分をお金で取り戻すのが遺留分侵害額請求です。

遺留分侵害額請求は、相続開始と不公平な遺言や贈与を知ってから1年以内に行わねばならないので、注意しましょう。

※遺留分侵害額請求は、1年以内に進める必要があります。

相続の【対象となる財産】【対象にはならない財産】

被相続人が所有していたものはすべて相続の対象になるのでしょうか?

財産によっては相続の対象にならないものもあります。

どのようなものが相続の対象となり、どのようなものが相続の対象にはならないのか、みてみましょう。

主な財産は次のとおりです。

●相続の対象となる財産

- 1不動産

(宅地、農地、建物(マンション、アパートなど)、店舗、居宅、借地権、借家権)

- 2現金、預貯金、株券、貸付金、売掛金、小切手

- 3動産

(自動車、家財、船舶、骨董品、宝石、貴金属、美術品)

- 4電話加入権、ゴルフ会員権、慰謝料請求権、損害賠償請求権など

- 5負債

(借金、買掛金、住宅ローン、小切手)

- 6未払い金

・所得税、住民税、その他税金などの公租公課

・水道光熱費、固定・携帯電話代、家賃、地代(被相続人が使用していた期間分)

・入院していた病院の医療費

・損害賠償金 など

※相続の対象となる財産は、亡くなった時点で残っていた遺産です。プラスの財産とマイナスの財産どちらも含まれます。

▲相続の対象にはならない財産

- 1一身専属的な権利義務

(生活保護受給・国家資格・親権・罰金・養育費など)※1

- 2香典、弔慰金、葬儀費用 ※2

- 3

- 4死亡退職金(会社の規定により対象となる場合があります)、遺族年金など ※4

- 5墓地、墓石、仏壇、祭具、系譜 ※5

※1「一身専属権」とは、被相続人(亡くなった方)本人でないと目的が達成されない権利です。

例えば、司法書士、弁護士などの資格です。親が司法書士で亡くなったので、子が資格を相続して司法書士になるということはありません。また親が生活保護を受給していても、子どもに生活力があれば子どもは生活保護を受給できません。

※2 香典、弔慰金、葬儀費用は一般的に喪主本人の負債や資産となるものなので相続の対象にはなりません。

そのため、相続人が香典、弔慰金を葬儀費用に充て、余りがあればどのように使用するかは相続人が決めてよいことになっています。反対に香典などから葬儀費用を支払っても足りない場合、相続人(喪主)が葬儀費用を支払うのが一般的です。

※3 生命保険は受取人が指定されていた場合は❝指定された方の財産❞という扱いになるため、指定された方以外に請求権はなく相続の対象にはなりません。

相続の対象となるのは、被相続人自身が保険金の受取人になっていた場合です。この場合は、被相続人が死亡保険金を受け取ったことになるので相続の対象となります。

※4 死亡退職金が相続の対象となるのは、会社の就業規則などで受取人指定がない場合です。この場合は被相続人本人に受け取る権利があるので相続の対象になります。

就業規則などで死亡退職金は相続人と受取人指定がある場合は、指定された相続人に受け取る権利があるので、相続の対象にはなりません。

相続する場合

遺産分割協議による相続

相続人全員で誰が何を相続するのか話し合いをしたうえで進める方法です。

話し合いがまとまったら、その合意内容を「遺産分割協議書」という書類にまとめる必要があります。遺産分割協議書には、相続人全員が実印で署名捺印しなければなりません。

遺産分割協議による相続を行うには、相続人同士での話し合って、署名捺印ができる状況が必要となります。相続人の仲が悪い、連絡がとれないなどの事情で話し合いができない場合は遺産分割協議にて相続手続きを進めることはできません。

遺言書による相続

被相続人が作成した遺言書がある場合は、遺言書による相続手続きとなります。

一般的によく利用される遺言書には、被相続人が全文手書きで作成した「自筆証書遺言」と公証役場で作成した「公正証書遺言」があります。

どちらの遺言書であっても相続手続きをスムーズに進めるには、「遺言執行者」をつけておくのがおすすめです。遺言執行者がいないと、相続人自身がすべての手続きをしなければなりません。大変な手間がかかりますし、相続人が対応しないと遺言内容が実現されずに放置されてしまうでしょう。

また「子どもの認知」や「相続人の廃除、取消」など、遺言執行者がいないと実現できない遺言事項もあります。

「遺言執行者」とは遺言書に書かれた内容どおりに相続できるように代表となって相続手続きを進めていく人のことです。

遺言書内で遺言執行者の指定がある場合は、その方が相続手続きを進めることになります。遺言執行者は、相続人の中から選任してもかまいません。ただ特定の相続人を遺言執行者として指定した場合、不満を抱いた相続人との間でトラブルになる可能性があります。できれば司法書士などの専門家へ依頼する方がよいでしょう。

なお、遺言執行者に指定されていない人が、勝手に遺言執行者として相続手続きをすることはできません。

遺言執行者に指定された場合、引き受けたくなければ断ることも可能です。いったん引き受けた場合にはきちんと職務をやり遂げる必要がありますが、どうしても進められない正当な理由がある場合には、家庭裁判所の許可を得て辞退できます。

遺言書において遺言執行者が指定されていない場合でも、遺言執行者を選任したいケースがあるでしょう。そういった場合には、相続人が家庭裁判所で遺言執行者選任の申し立てをすれば、選任してもらえます。

遺産分割調停・審判による相続

相続しない場合

相続放棄をする(家庭裁判所による手続き)

被相続人に負債などがあって相続人として負債を相続したくない場合、家庭裁判所で相続放棄の手続きをすることができます。

相続放棄には原則亡くなった日から3ヶ月以内に相続放棄手続きする必要がありますので注意が必要です。(3ヶ月経過していても相続放棄できる場合もあります)

被相続人の負債の有無がわからないなど、遺産の詳細を調べてから決めたいという場合には、亡くなった日から3ヶ月以内であれば家庭裁判所の手続きで期間を延長することができます。

相続分の放棄をする(遺産分割協議書等による放棄)

例えば、父が亡くなって母と子ども1人の相続人が計2名の場合、母にすべて譲って何も相続しなくてよいと考えている子どもの場合は、遺産分割協議で相続しない方法があります。

遺産分割協議書に、『すべての相続財産は母が相続する。』と記載することで子どもとしては何も相続しないということになります。遺産分割協議による相続は相続人全員による署名捺印が必要ですので、相続財産を受け取らない場合でも遺産分割協議書に署名捺印をします。

家庭裁判所の相続放棄

遺産分割協議による相続分の放棄

何が違うの?

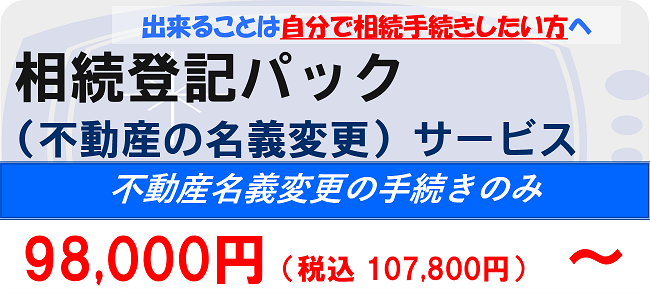

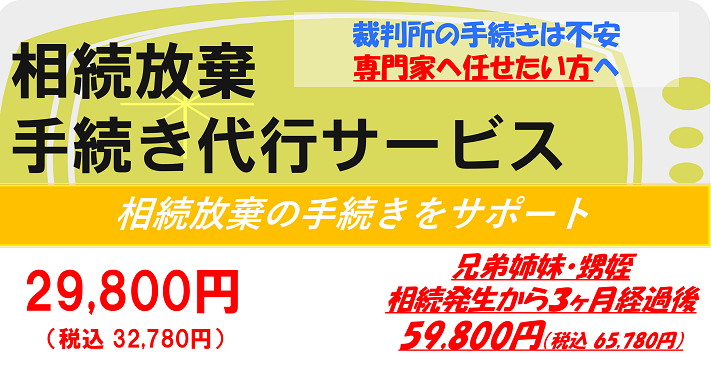

兄弟姉妹や甥姪の方は、59,800円(税込65,780円)

※相続発生から3ヶ月経過後の方は、59,800円(税込65,780円)

※海外在住の方は、99,800円(税込109,780円)

※外国籍の方は、119,800円(税込131,780円)

※相続放棄の期限まで1ヶ月以内等、特急対応が必要な場合は上記報酬額に20%が加算されます。

※戸籍等の取得報酬込み。別途税実費が発生します。

印紙代1人あたり800円

郵券代 申立用1人あたり440円(裁判所により異なります)、

戸籍等取り寄せの郵便代、戸籍謄本1通450円、改製原戸籍1通750円

除籍謄本1通750円、住民票1通300~400円(自治体により異なります)、戸籍附票1通300~400円(自治体により異なります)

定額小為替代1枚200円

全額返金保証(相続放棄が受理されなかった場合)

もし、当事務所でサポートした相続放棄手続きが家庭裁判所において受理されなかった場合は、料金全額のご返金をお約束する全額返金保証制度です。相続放棄手続きにおいてお客様が望む結果を提供することができないのであれば料金は一切頂くことはできない。それは法律の専門家として当事務所では当然の責任であると考えます。

相続税が発生する条件とは

まずは相続税の基礎控除額がいくらか確認する

相続税には基礎控除があります。

遺産総額が基礎控除額を超えた場合に相続税の課税対象となり、相続税の申告が必要となります。

●相続税の基礎控除額

3000万円+(600万円×法定相続人の人数)

例えば、相続人が配偶者と子ども2人の場合、相続人3人となりますので、次のような計算方法になります。

3000万円+1800万円(600万円×3人)=4800万円

遺産総額が4800万円を超えなければ相続税が発生しないことになります。

家庭裁判所による相続放棄をした相続人がいる場合

家庭裁判所による「相続放棄」をすると、その人は”初めから相続人ではなかった”という扱いになると説明しましたが、では相続税の基礎控除額の計算では、「相続放棄」をした相続人は、法定相続人に含められないのでしょうか。

正解は「相続放棄」をした相続人も法定相続人に含めて計算します。

なぜこのようなややこしい話になるかというと、”初めから相続人ではなかった”と定めるのは【民法】であり、相続税法上では相続税の基礎控除の計算の際に相続放棄をした相続人も含めるとしているためです。

注意!非課税枠が適用されないケースがあります

上記、死亡保険金、死亡退職金は相続放棄をした人も受け取れる財産となりますが、相続放棄をした人が受取人の場合は非課税枠を適用することができません。

例えば、死亡保険金1000万円の受取人が相続放棄をした人であった場合、非課税枠が使えないので、1000万円全額が相続財産として計上されます。

遺産を分割する方法

遺言書がない場合は、相続人同士で誰が何を相続するのか話し合ってから相続します。

なぜ相続人同士で話し合う必要があるかというと、相続人同士が納得している内容であればどのような遺産分割方法で相続しても問題ないからです。反対に相続人間で合意がされないと、相続人の中の1人が勝手に相続手続きを進めることが原則できないことになります。

では、遺産分割にはどのような方法があるのでしょうか。

①現物分割

現物分割とは、名前の通り遺産を現物のまま相続する方法です。

たとえば、「東京都中野区●●町1番地の土地は長男が相続する」、「●●株式会社の株式100株は二男が相続する」というように、被相続人が残した遺産をそのまま相続人同士で分けて相続する方法です。

②代償分割

代償分割は、現物で相続する人が、現物を相続しない人に代償金(現金等)を支払う方法です。現金のようにすっきりと分割することができない遺産を分割する際に用いるのが一般的です。

たとえば、相続人が長男と二男で遺産は実家である不動産のみの場合、長男が実家を相続する代わりに長男が二男へ現金をいくらか支払います。(代償金(支払う金額)については、法定相続分を参考にするなど相続人同士で話し合って決めます)

この場合、長男は自らの預貯金等から二男へ現金を支払うことになるので、長男に預貯金がないと代償分割は難しくなります。

③換価分割

換価分割とは、遺産を現金化して現金を相続人で分割する方法です。

たとえば、相続人が数人いるのに遺産は自宅の不動産のみの場合など、不動産をそのまま相続したい人もいないので現物分割も代償分割もできない場合に、不動産を売却して現金を相続人で分割するのがこの方法です。

不動産を相続人全員の共有名義にして相続する方法もできないわけではありませんが、後々、売却等の手続きが必要になった場合、原則、所有している相続人全員で売却手続きが必要になるため、あまり得策とは言えません。

こういった場合に不動産を売却して現金を相続人で分割するという方法をとります。

法定相続分について

法定相続分とは法律で決められた相続分のことです。

法律で決められているのですが、必ずその相続分を相続しなくてはいけないということではありません。民法上で「このような分割で相続するのが望ましいだろう」という考えを定めているものです。

また、法定相続分は法律で決められた相続分ですので、たとえば他の相続人が「遺産は誰にも渡さない!」と言ったとしても、遺言書等がなければ法定相続分は相続する権利があります。

このように法定相続分とは「このように相続しなさい」と国が決めた相続分なのではなく、法定相続人がきちんと相続できるよう守るためにあるような法律です。

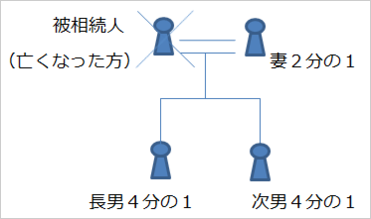

法定相続人と法定相続分(一般的なケース)

被相続人(亡くなった方)に配偶者と子がいる場合

法定相続人:配偶者、子

法定相続分:配偶者が2分の1、子が2分の1(子が2人なら4分の1ずつ)

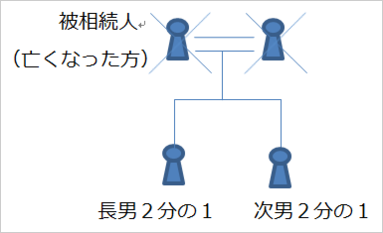

被相続人に配偶者がいない、子がいる場合(配偶者はすでに亡くなっている)

法定相続人:子

法定相続分:子がすべて相続(子が2人なら2分の1ずつ)

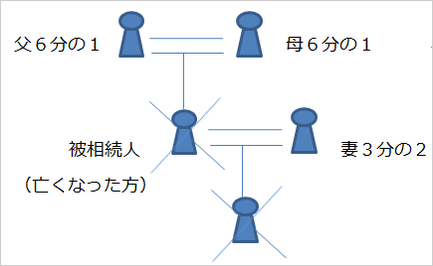

被相続人に配偶者がいる、子がいない、親がいる場合

(子はすでに亡くなっている)

法定相続人:配偶者、親

法定相続分:配偶者が3分の2、親が3分の1(両親(父母)がいたら6分の1ずつ)

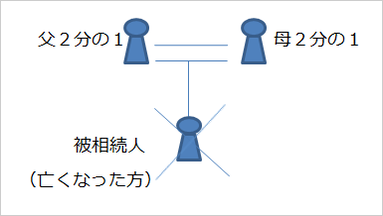

被相続人に配偶者がいない、子がいない、親がいる場合

法定相続人:親

法定相続分:親がすべて相続(両親(父母)がいたら2分の1ずつ)

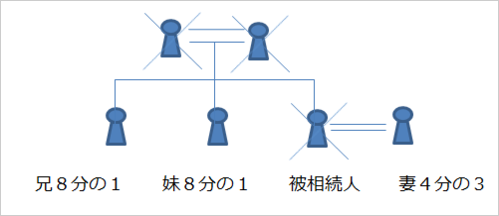

被相続人に配偶者がいる、子がいない、親がいない、兄弟姉妹がいる場合

(両親はすでに亡くなっている)

法定相続人:配偶者、兄弟姉妹

法定相続分:配偶者が4分の3、兄弟姉妹が4分の1(兄弟姉妹が2人なら8分の1ずつ)

その他のケース

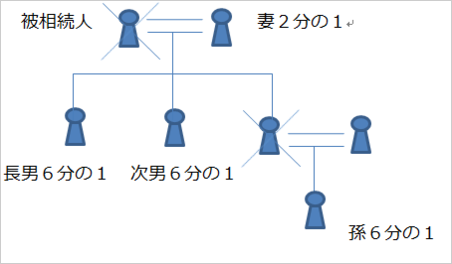

相続人の子の1人が相続開始前に死亡しており、孫がいた場合の法定相続分

法定相続人:配偶者、子、孫(代襲相続人)

法定相続分:配偶者が2分の1、子と孫が2分の1ずつ

※先に死亡した子の相続分が孫へ引き継がれます。

※相続開始前に死亡した相続人の配偶者は相続人にはなりません。

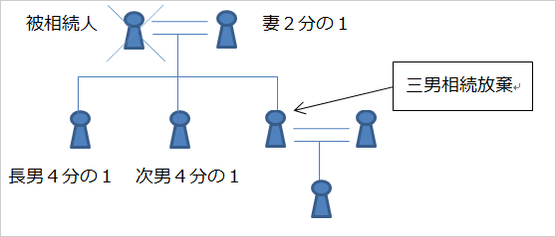

相続人の子の1人が相続放棄をした場合の法定相続分

法定相続人:配偶者、子(相続放棄をしていない子)

法定相続分:配偶者が2分の1、子が2分の1ずつ(子が2人なら4分の1ずつ)

※相続放棄をした子は法定相続分がゼロになります。

※相続放棄した相続人(三男)の配偶者と子は相続人にはなりません。

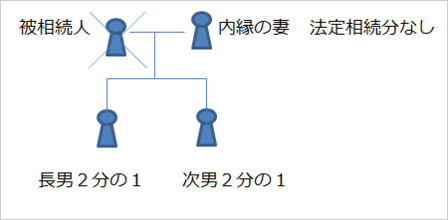

被相続人に内縁の妻と子がいる場合の法定相続分

法定相続人:子

法定相続分:子がすべて相続

※内縁の妻には法定相続分はありません。

上記に記載がなかった場合は

直接ご相談ください

- ここに記載されてないケースはどうなの?

- 異母兄弟、異父兄弟(半血兄弟)はどうなの?

- 養子縁組をしていた場合は?

- 特別縁故者って何?

- 私の場合はどうなの?

ということがありましたら、お気軽にご相談ください。実際にはここに記載されていないケースもたくさんあります。複雑な相続関係だとしても、すぐに回答いたします。

相続のお役立ち情報

相続手続きをするときに役立つ相続お役立ち情報です。ご参考にしていただければ幸いです。

お問合せ・ご相談はお電話またはメールにて受け付けております。まずはお気軽にご連絡ください。

受付時間:10:00~19:00(土日祝を除く)

事務所名:東京国際司法書士事務所

中野駅南口改札を出たら、すぐ右に曲がり、みどりの窓口(New Days)を右手に直進します。 大通り(中野通り)に出たら、セブンイレブンの方向へ渡り、線路沿いの道を進みます。そのまま直進し、ファミリーマートのあるT字路を左へ。 さらにまっすぐ進むと、左手にタイ料理屋、右手に東京CPA会計学院が見えてきます。その隣のビルが東京国際司法書士事務所です。

このサイトの監修について

- 東京国際司法書士事務所 代表司法書士 鈴木敏弘が監修

当サイトの情報は、司法書士の実務経験に基づき監修・発信されています。

相続税申告から不動産・預貯金の名義変更など、相続手続きにお悩みの方はお気軽にお問合せください。

免責事項

当サイトは、はじめての相続で何から進めたらいいのかわからないといった方へ向けて情報発信しています。

相続に関する最新の法律、判例等の情報をできる限り収集して作成しています。

ただし、相続に関する法律は、毎年のように改正されているので相続手続きや相続税に関する個別の判断については、必ずしも保証するものではありません。

当サイトの情報から発生した損害に関して、当サイトの運営元である東京国際司法書士事務所は一切の責任を負いませんのでご注意下さい。

正式にご依頼いただいたお客様に関しては、当然に責任を持って対応しておりますのでご安心ください。

- はじめての相続

- 事務所紹介

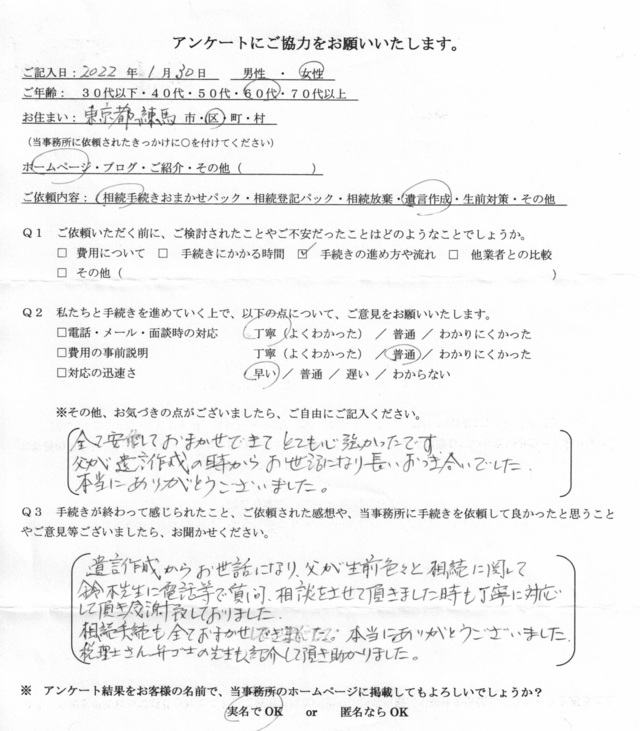

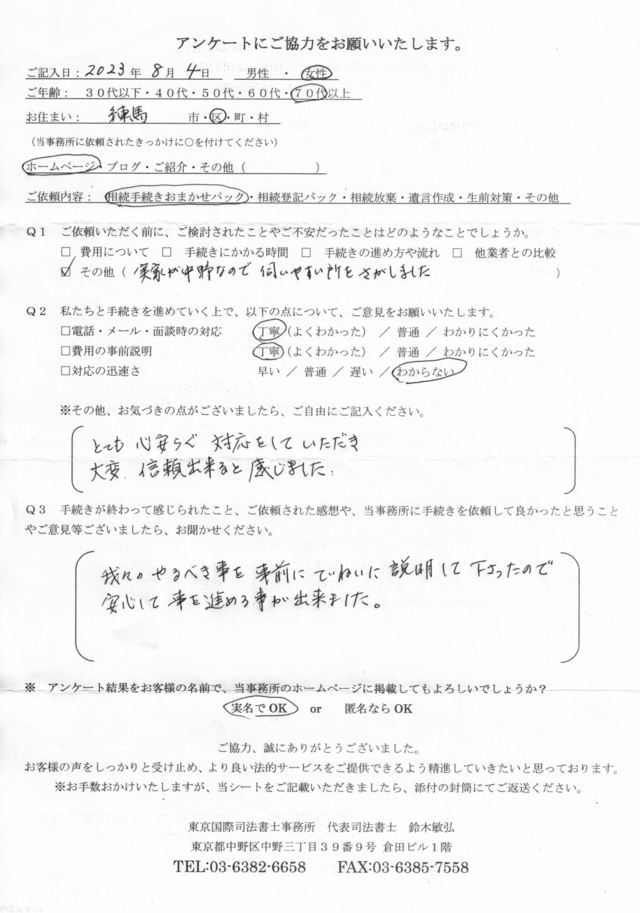

東京都練馬区 女性

田村理恵子様

全て安心しておまかせできてとても心強かったです。

→続きを読む

埼玉県川越市 男性

畑中讓様

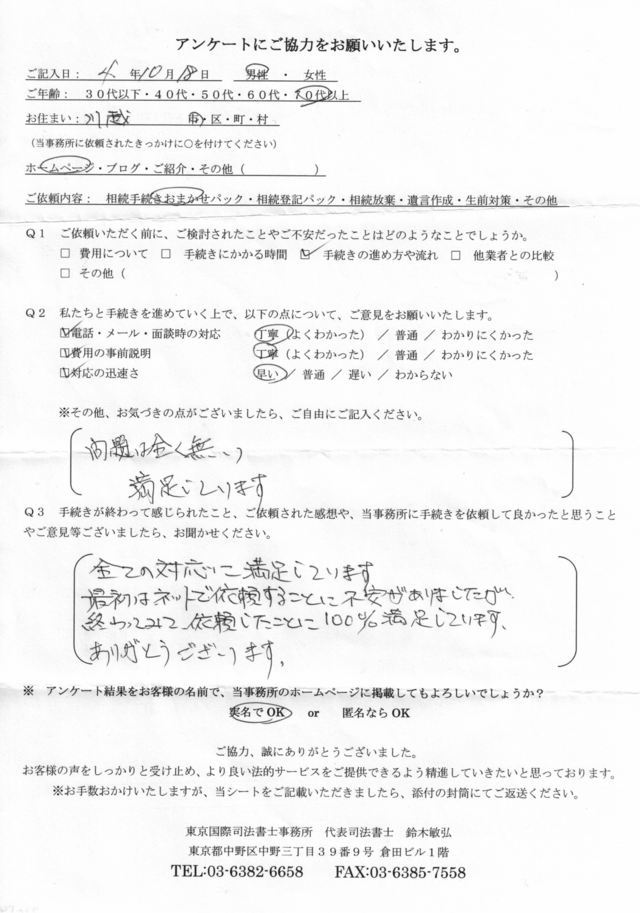

問題は全く無い。満足しています。全ての対応に満足しています。 最初はネットで依頼することに不安がありましたが、

→続きを読む

東京都中野区 女性

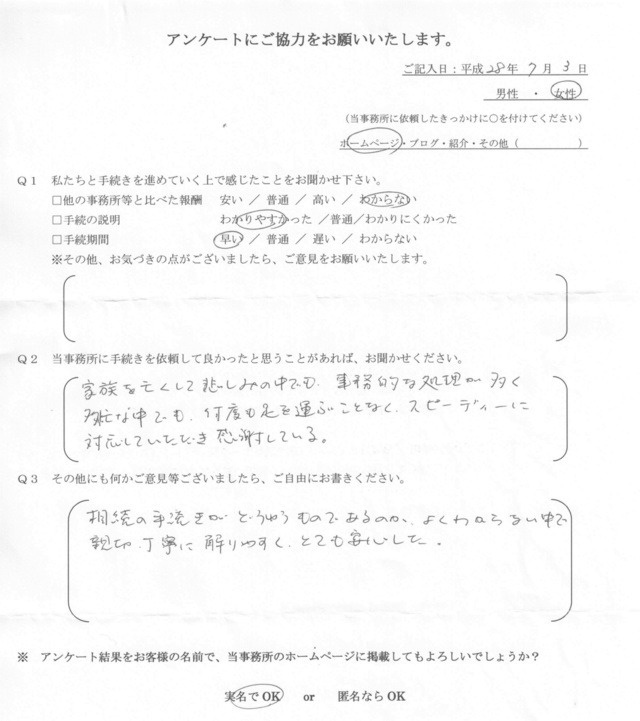

堀江敦子様

家族を亡くして悲しみの中でも、事務的な処理が多く多忙な中でも何度も足を運ぶことなくスピーディーに対応していただき感謝している。

→続きを読む

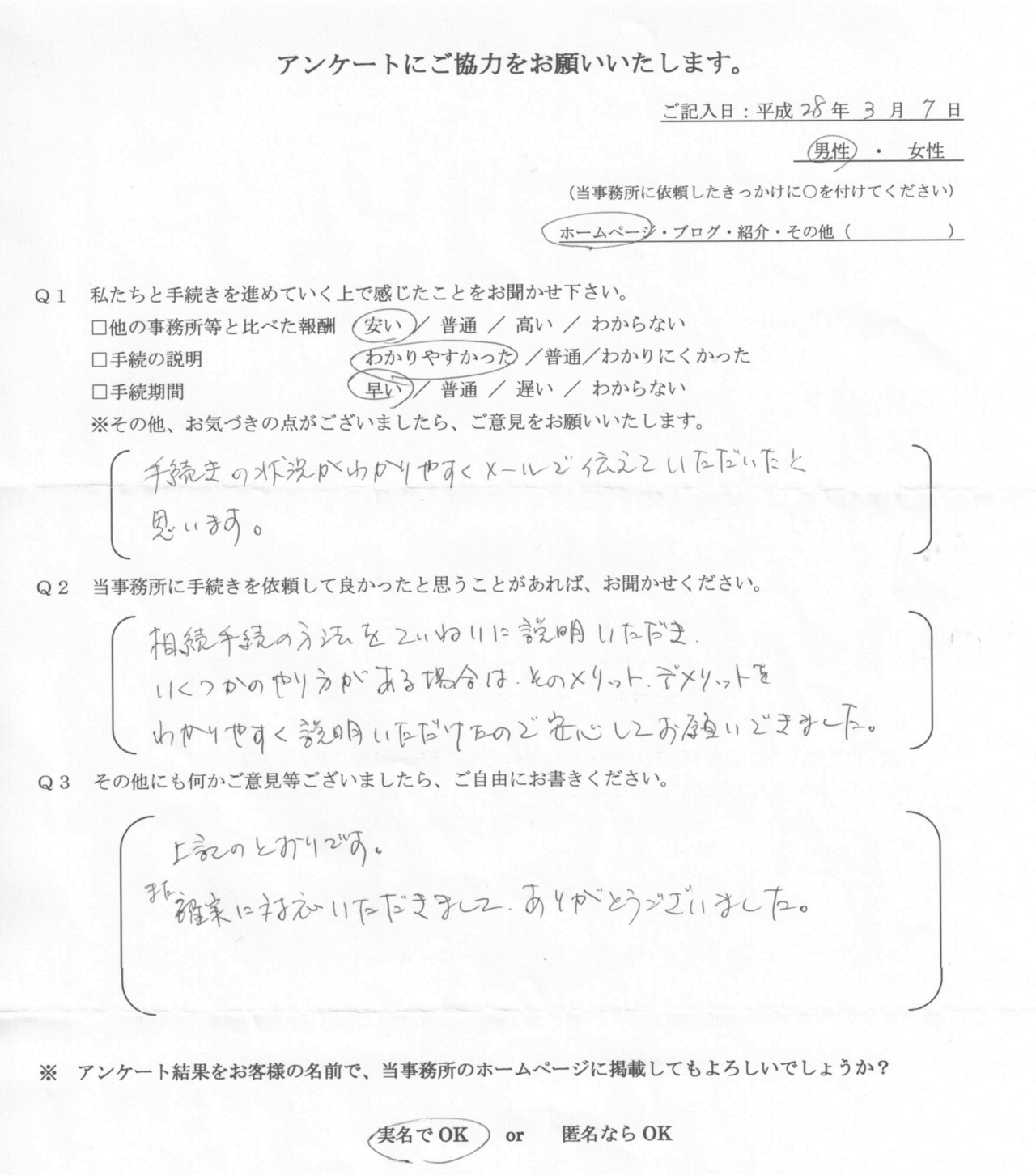

東京都中野区 男性

坂井良一様

手続の状況がわかりやすくメールで伝えていただいたと思います。

→続きを読む

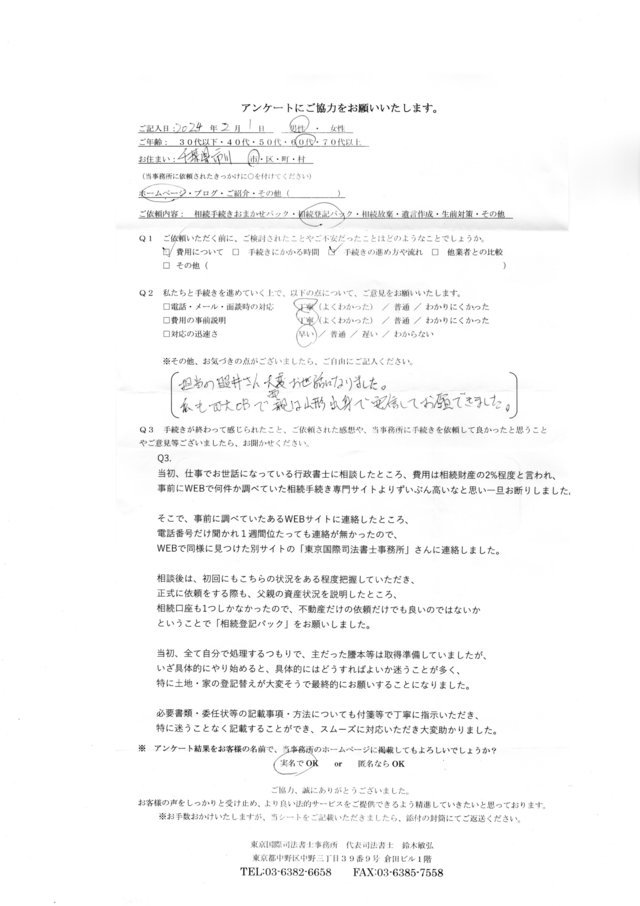

東京都杉並区 女性

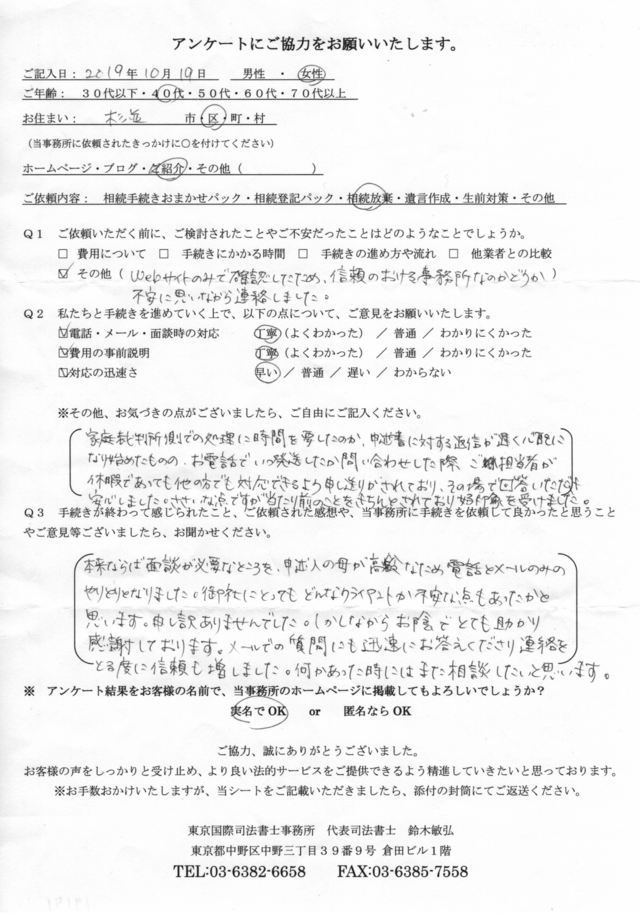

大西奈緒子様

Webサイトのみで確認したため、信頼のおける事務所なのか

→続きを読む

大阪府茨木市 女性

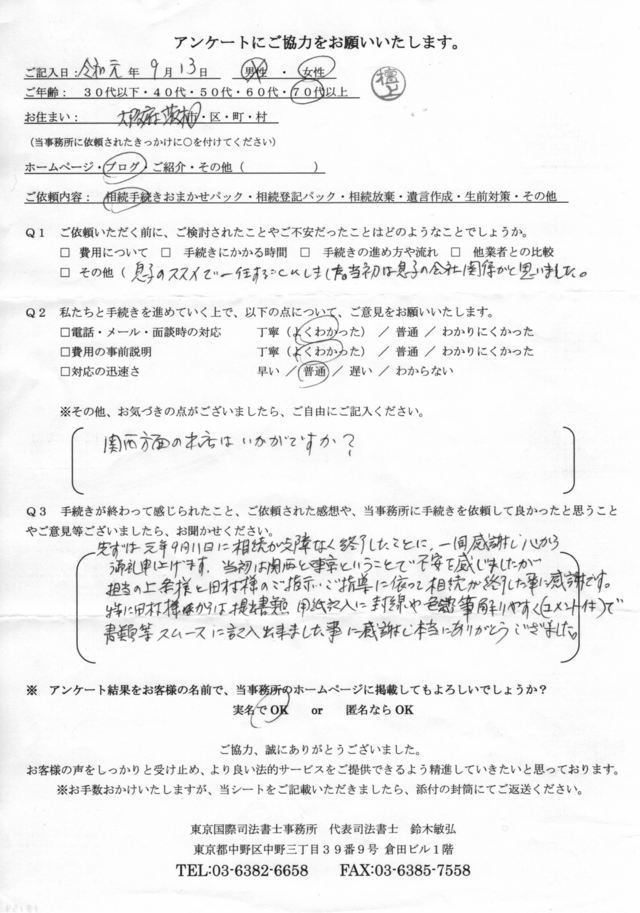

檀上葉子様

息子のススメで一任することにしました。

→続きを読む

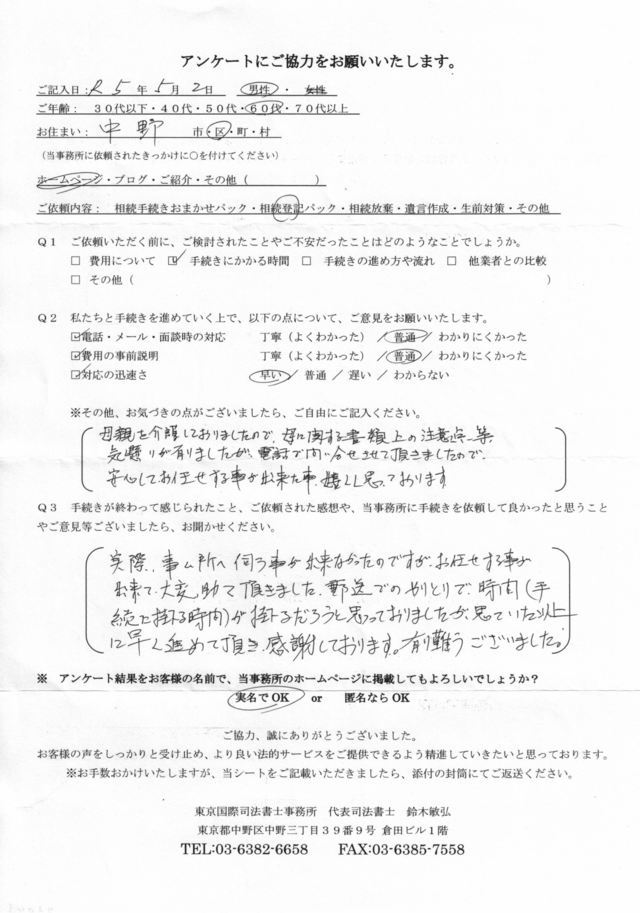

東京都中野区 男性

濱田徹也様

母親を介護しておりましたので、母に関する書類上の注意点等、気懸かりが有りましたが

→続きを読む

東京都中野区 女性

北村和子様

どうすれば良いのかわからないでいる私どもに心よく対応して

→続きを読む

千葉県市川市 男性

木村昭彦様

担当の照井さん、大変お世話になりました。私もW大OBで両親は山形出身で安心してお願いできました。当初、

→続きを読む

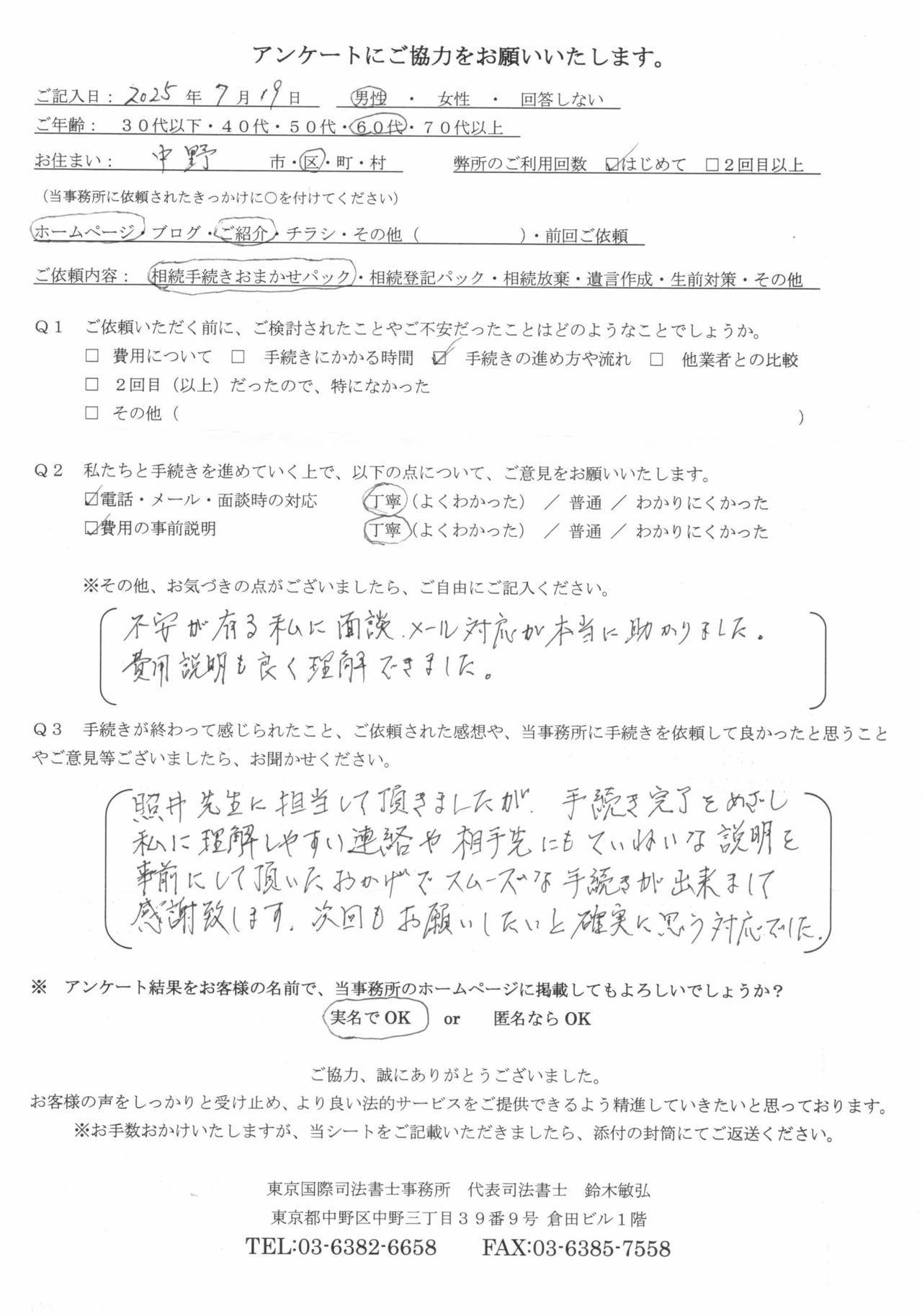

東京都中野区 男性

山田喜康様

不安が有る私に面談、メール対応が本当に助かりました。

→続きを読む

ご連絡先はこちら

東京国際司法書士事務所

受付時間:10:00~19:00

(メールは24時間受付)

住所

〒164-0001

東京都中野区中野3-39-9

倉田ビル1階

アクセス

JR中央線・総武線・東京メトロ東西線「中野」駅南口より徒歩2分